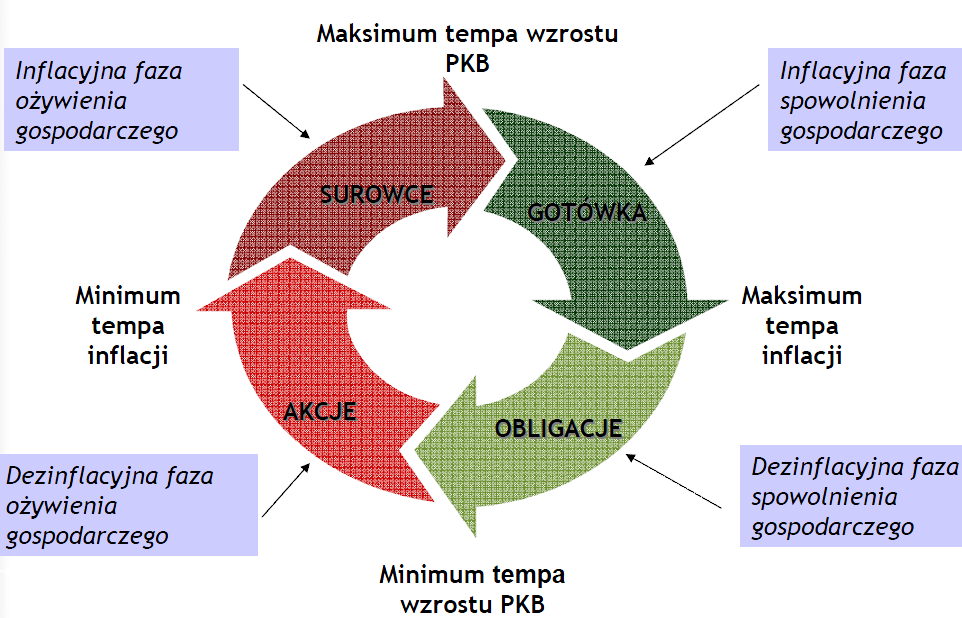

Inwestując w fundusze inwestycyjne zwykle rotujemy aktywa między grupami klas aktywów (fundusze pieniężne, fundusze obligacji, fundusze akcji i czasami fundusze surowcowe). W celu skutecznej alokacji można stosować schemat alokacji aktywów, który da możliwie optymalną stopę zwrotu.

Schemat alokacji aktywów przedstawia się tak:

Fundusze inwestycyjne – alokacja aktywów

Cykl dzielony jest na cztery fazy.

Pierwsza to inflacyjne spowolnienie

Tutaj preferowana powinna być gotówka. Tę fazę minęliśmy w 2022 roku – pamiętamy ten rok i bessę zarówno na rynku akcji, jak i niezwykle mocną bessę na rynku obligacji.

Druga to dezinflacyjna faza spowolnienia

Gdzie obligacje (fundusze obligacji) powinny być pierwszym wyborem inwestora. Dezinflacyjna faza rozpoczęła się w 2022 roku i od tego momentu inwestor powinien posiadać fundusze obligacji w portfelu. W obecnym cyklu pojawił się jednak pewien problem – wraz z silnie spadającą inflacją wzrost (jednocześnie z rynkiem obligacji) rozpoczął również rynek akcyjny:

Porównanie Wig20 oraz indeksu TBSP (benchmark dla obligacji)

Rynek obligacji wykonał w 2022 roku podwójne dno – drugie wraz z rynkiem akcji jesienią 2022 roku. Teoretycznie hossa na obligacjach powinna poprzedzić hossę na rynku akcji o wiele miesięcy – co więc zawiodło? Czas wysokiej inflacji oraz szybko postępująca dezinflacja mogły przyspieszyć cykl na rynku akcji (start hossy akcji nietypowo już wraz z rynkiem obligacji). Druga możliwość jest taka, iż w drugiej połowie 2023 roku to obligacje zanotują lepszy wynik, a rynek akcji zaliczy (zgodnie z cyklem) dołek wtórny.

Trzecia to dezinflacyjna faza ożywienia

Ta faza jest najlepsza dla rynku akcji. Faza zostaje zidentyfikowana, jeżeli jest dezinflacja (a jest) i rozpoczyna się ożywienie gospodarcze (i tu jest problem). Czy rozpoczęło się ożywienie, skoro wiele elementów wskazuje na możliwą recesję w USA początkiem 2024 roku? Zobacz na krzywą rentowności. Tutaj również na myśl przychodzi rozwiązanie, w którym akcje powinny nieco poczekać z dalszym wzrostem, a hossę powinien kontynuować rynek obligacji (w fazie spowolnienia, w fazie dezinflacji).

Czwarta faza to inflacyjne ożywienie gospodarcze

Jesteśmy już po dołku PKB, więc hossę kontynuują fundusze akcyjne, natomiast dobry trend kończy się na rynku obligacji. Ostatnia inflacyjna faza ożywiania jest pomyślna dla surowców, które rozpoczynają hossę. Tę fazę obserwowaliśmy ostatnio w roku 2020 (po Covid19), gdzie polityka banków centralnych spowodowała wzrost inflacji – inflacyjne ożywienie gospodarcze rozpoczęło się już w kwietniu 2020 roku.

Ta faza rozpocznie się znów w momencie, gdy miniemy dołek cyklu inflacji (minimum). Można więc zatem wyciągnąć wniosek, iż surowce lubią inflację, akcje lubią ożywienie gospodarcze, a obligacje lubią czas spowolnienia i dezinflację.

Czy alokacja aktywów jest pomocna dla inwestora?

Nie zawsze da się skutecznie zidentyfikować daną fazę cyklu gospodarczego, więc schemat nie ma 100% przełożenia. Uważam jednak, że schemat jest pomocny dla inwestora, bowiem pozwala mniej więcej określić w którym momencie cyklu znajdujemy się. Obecnie od dłuższego czasu wiemy, by unikać surowców (aż do dołka inflacji), mamy też niezły czas dla obligacji. Jeszcze nie wiemy, czy osiągnęliśmy minimum PKB, czy (co prawdopodobne) wystąpi faza wtórna spowolnienia (a może i recesja w USA). Obecna polityka banków centralnych w pewnym momencie może spowodować drugą fazą kłopotów dla światowych gospodarek.

Jak pasywnie, długoterminowo budować swój majątek?

Jeżeli obligacje, to ciekawym wyborem jest fundusz Generali Korona Obligacji – fundusz opisaliśmy w marcu 2023:

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: