Fundusz Goldman Sachs Obligacji zarobił w ostatnim roku 19%! Wynik funduszu bardziej wskazuje na wynik akcji w hossie, ale to właśnie obligacyjny fundusz wypracował tak dobrą stopę zwrotu. Z czego wynika tak dobry rezultat i czy jest do powtórzenia?

19% wzrost Goldman Sachs Obligacji

Nie tak dawno przedstawialiśmy kilka funduszy obligacji, które wypracowały bardzo dobre wyniki (ranking obligacji). Kilka funduszy wypracowało bardzo dobry wynik, w czołówce jest fundusz Goldman Sachs obligacji.

Skąd tak dobre wyniki obligacji?

Wynik funduszu Goldmana nie jest przypadkowy. Przede wszystkim dla obligacji nastąpił bardzo dobry okres, po historycznej bessie. Dobry wynik Goldman Sachs Obligacji jest więc po części efektem bazy (spore zaniżenie wyceny po bessie) jak i rozpoczętej hossy na rynku obligacji. Hossa na rynku obligacji rozpoczyna się w momencie trwania cyklu dezinflacji, a kończy się zwykle w czasie schyłku cyklu obniżek stóp procentowych. Jesteśmy więc w zaawansowanej hossie, ale cykl obniżek stóp procentowych jeszcze nie zbliża się do końca.

W co inwestuje Goldman Sachs Obligacji?

Goldman Sachs Obligacji to fundusz inwestycyjny otwarty, który inwestuje w obligacje emitowane przez Skarb Państwa i Narodowy Bank Polski, a także obligacje korporacyjne. Fundusz jest zarządzany aktywnie, co oznacza, że zarządzający funduszem podejmuje decyzje o tym, w które obligacje inwestować.

Jaka przyszłość funduszu?

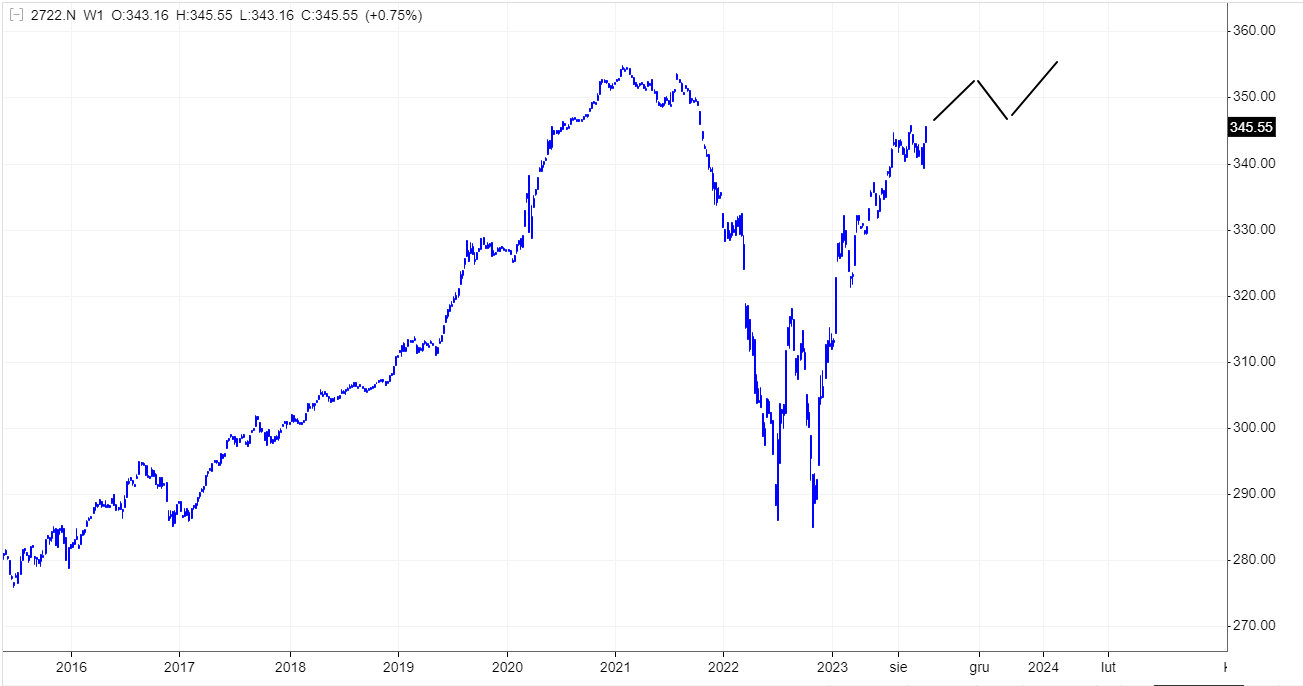

Trwa hossa, dlatego w kolejnych miesiącach można spodziewać się jeszcze wzrostu, aż do schyłku cyklu obniżek stóp procentowych lub do wzrostu oczekiwań inflacyjnych. Na potrzeby własne portalu Funduszowe.pl nakreśliliśmy taki przebieg wyceny funduszu – spodziewany wzrost został potwierdzony wynikami, a na dalsze potrzeby stworzyliśmy projekcję wyceny funduszu:

Fundusz zachowuje się bardzo podobnie do swojego benchmarku, indeksu TBSP. Benchmark powinien zyskiwać wraz ze spadkiem rentowności obligacji, ale ten proces będzie słabnął wraz z coraz powolniejszym tempem spadku inflacji.

Zagrożenia dla funduszu Goldman Sachs Obligacji

Niedawne wydatki socjalne skutkują sporą luką w budżecie, którą trzeba będzie finansować obligacjami. Można było ostatnio przeczytać w mediach, iż rząd, uchwalając ostatni budżet w tej kadencji, zgodził się na “bezprecedensowy wzrost” potrzeb pożyczkowych Polski. Ich kwota ma wzrosnąć aż do 421 mld zł, czyli blisko dwuipółkrotnie w porównaniu z ubiegłym rokiem. W praktyce oznacza to większą podaż obligacji (zarówno w kraju, jak i tych sprzedawanych na rynkach zagranicznych). Bardzo duża podaż oraz mniejszy popyt (niższe oprocentowanie) mogą być problemem dla rynku obligacji w 2024 roku.

Banki centralne kreują wyniki funduszy obligacji

W podsumowaniu można napisać krótko – za obecny stan obligacji odpowiada polityka banków centralnych. Ich działania w czasie „Covid19” wywołały historyczną bessę, natomiast normalizacja polityki rozpoczęła historyczną hossę (efekt bazy). Być może w czasie schyłkowym hossy obligacje wyrównają swój historyczny szczyt.

W kolejnych latach znów kluczowa będzie polityka banków centralnych – jeżeli stopy procentowe pozostaną na wyższych poziomach, to wyceny obligacji znormalizują się (słabe bessy, w hossie zyski wynosić będą 3-5%). Obligacjami wciąż można dywersyfikować portfel, ale w kolejnych latach będą inne rynki, które dają zarobić co najmniej 19% rocznie.

Fundusz Goldman Sachs można wymieniać na bardzo ciekawe rynki akcyjne. Jednym z ciekawszych funduszy jest Goldman Sachs rynków wschodzących.

Autor Michał Giel

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: