Inwestowanie pasywne to długoterminowe podejście do inwestowania, którego celem jest stopniowe tworzenie bogactwa w miarę upływu czasu. Najlepiej, gdy ograniczamy transakcje, bowiem wtedy minimalizujemy koszty. Jak więc inwestować pasywnie, by stopniowo budować swój majątek?

Nieruchomości tylko jako dywersyfikacja

W Polsce największą popularnością cieszą się inwestycje w ziemie oraz nieruchomości. W mojej opinii inwestycje w nieruchomości można rozważyć jako dywersyfikację portfela dla osób, które mają już pewien majątek. Są bowiem dwa główne minusy inwestycji w nieruchomości:

- Są drogie, a więc próg wejścia jest wysoki.

- Zyski są ograniczone, tempo zysku nieruchomości jest często powiązane z inflacją.

Nieruchomości zabezpieczają przed inflacją i dywersyfikują portfel w aktywa inne niż instrumenty bankowe. Inwestowanie w nieruchomości to także condohotele oraz aparthotele – temat ten opisywałem dość dokładnie i chętnych odsyłam do artykułu: Inwestowanie w Condohotele oraz aparthotele

Ceny nieruchomości będą rosły, ale tempo ich wzrostu będzie spowalniać. Na niekorzyść wzrostu cen będą działać:

- Spadająca inflacja.

- Wysokie stopy procentowe

Na korzyść powolnego wzrostu cen nieruchomości działa niskie bezrobocie. Bezrobocie jest wysokie w okresach, gdy gospodarka przeżywa trudne czasy i obywatele skupiają się na znacznie bardziej bieżących potrzebach niż mieszkanie i nieruchomości. Historycznie ta metoda dobrze działała – jeżeli chcesz kupić nieruchomość w dekadowym dołku, to najlepiej robić to po szczycie bezrobocia. Takie okresy wystąpiły m.in. w w latach 2004-2005 czy 2014-2017.

Inwestycja w złoto

Złoto ma w Polsce wielu zwolenników, ale ja do nich nie należę. Jedyne realne posiadanie złota (fizyczne) jest problematyczne, ale kluczowy jest inny fakt – złoto służy tylko jako przechowywanie wartości. W kolejnych latach na niekorzyść złota będą działać:

- Spadająca inflacja

- Wysokie stopy procentowe

Więcej o złocie pisał Paweł w tym artykule: Inwestycja w złoto.

Inwestowanie w obligacje, fundusze obligacji

Fundusze obligacji są bardzo dobrą formą inwestowania kapitału i budowania majątku. Szczególnie warto prowadzić tego typu inwestycje wymiennie z funduszami akcyjnymi. Ostatnie lata pokazały jednak, iż nie każdy czas jest dobry dla inwestycji w obligacje. Ten słabszy czas jest powiązany ze wzrostem inflacji oraz cyklem podwyżek stóp procentowych.

W ostatnim roku obligacje zarobiły ok. 11%, czy ten trend zostanie utrzymany? Zobacz, jakie są fazy rynku obligacji i w którym miejscu się znajdujemy:

A jak wygląda otoczenie, w którym obligacje zyskują? Główne elementy to:

- Okres dezinflacji

- Czas, w którym banki centralne są w ostrej fazie podwyżek stóp procentowych i przed nami okres „gołębiej” polityki.

- Czas recesji/spowolnienia gospodarczego.

Jeżeli taki czas występuje, to ja inwestuję w fundusze obligacji.

Kiedy inwestować w surowce/fundusze surowcowe?

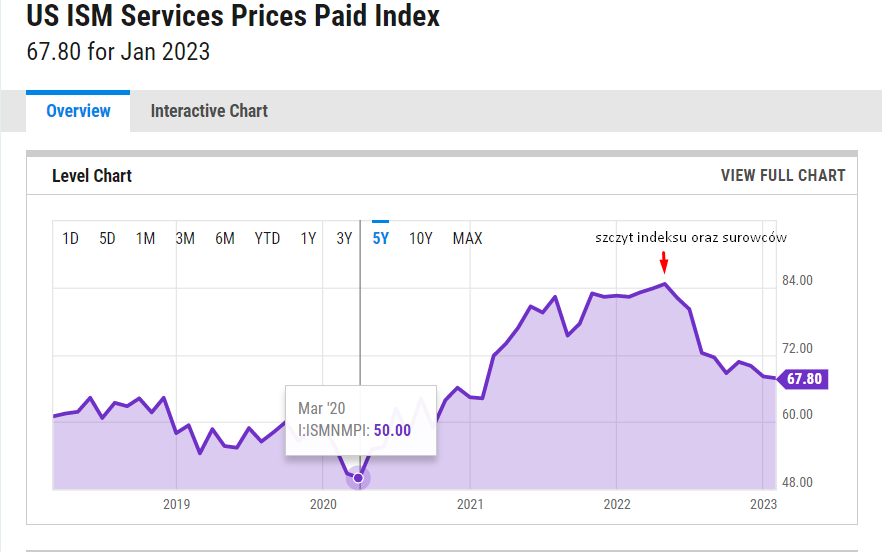

Najprościej rzecz biorąc – fundusze surowcowe lub rynki akcji surowcowe warto kupić, gdy na świecie rośnie inflacja. Obecnie inflacja raczej spada – sprzedaż funduszu surowcowego sugerował indeks Price Paid:

Indeks ten cały czas spada, a więc mamy czas dezinflacji. W takich warunkach surowce tracą na wartości. W surowce warto więc inwestować gdy:

- Indeks Price Paid (wyprzedza inflację) sygnalizuje wzrost.

- Jesteśmy po dołku PKB, rozpoczyna się ożywienie w gospodarce.

- Zaczyna rosnąć inflacja, a więc surowce wchodzą w hossę.

Jak inwestować – rynek akcji, fundusze akcyjne

Są różne formy budowania pasywnego kapitału, ale to rynek akcji jest kluczowy. Oczywiście jest też najtrudniejszy dla inwestycji i najbardziej zmienny. Praktycznie nie zdarzają się inwestycje, w których zawsze kupimy fundusze akcji w czasie dołka bessy oraz sprzedamy w czasie szczytu hossy, dlatego kluczowe jest, aby nasza inwestycja objęła jak największą część hossy.

Inwestowanie na rynku akcji zaczynamy od defensywy – kupujemy fundusze jak najtaniej – nie płacimy za nabycie funduszy akcyjnych, natomiast koszty zarządzania powinny być jak najtańsze (tanie są z reguły fundusze pasywne). Nieco więcej o wyborze platformy pisaliśmy tutaj – wybór platformy.

Pierwsze konto? Warto wybrać konto IKE. Na koncie IKE nie zapłacimy podatku Belki, dodatkowo możemy wybrać tanie inwestowanie w fundusze (czyli bez opłat za nabycie, z niewielką opłatą za zarządzanie). Koszty mają znaczenie w długim terminie. W 2023 roku limit wpłaty na IKE wynosi maksymalnie 20 805 zł, pozostałą kwotę można przeznaczyć na tradycyjne inwestycje w fundusze akcyjne (tutaj zapłacimy już podatek Belki po wypłacie środków).

Jak budować kapitał na emeryturę:

Które IKE jest najlepsze? Różne analizy wskazują na IKE Goldman Sachs, mBank (Skarbiec TFI), Uniqe czy TFI PZU. Ja inwestuję osobiście w mBanku. Mogę wybierać spośród 15 funduszy zarządzanych przez jedno z największych TFI w Polsce – SKARBIEC TFI.

Jak skutecznie inwestować w fundusze akcyjne?

Nie ma jednej rady, jednego planu. Moje inwestycje w fundusze akcje to zbiór wieloletnich doświadczeń. Natomiast sytuacja rynkowa jest zmienna, dlatego staram się dopasować swój portfel do sytuacji. Generalnie staram się kupić aktywa w czasie schyłku bessy (gdy jest dłuższa, to łatwiej kupić fundusze akcyjne). Gdy bessa jest krótsza, to jestem zmuszony (jak teraz, bessa trwała rok czasu) czekać na okazje inwestycyjne (spadkowa faza cyklu).

Fundusze sprzedaję na wykupionym rynku, gdy panuje euforia. Nie zawsze trafiam w szczyt, ale kieruję się zasadą, iż lepiej zaksięgować zyski, niż trafić na przykrą dla portfela bessę, czy krach.

Wykorzystuję wiele narzędzi, w tym analizę techniczną, fale Elliotta, wskaźniki wyprzedzające, dywergencje rynkowe i jeszcze wiele innych narzędzi (którymi teraz nie będę zanudzał). Wszystkie te narzędzia pozwalają wypracowywać regularny, długoterminowy zysk – dzięki niemu portfel się rozwija.

Jeżeli lubisz czytać analizy i chcesz dostawać materiały o inwestycjach w fundusze, to koniecznie zapisz się na nasz newsletter. Nie doradzamy, ale przedstawiamy własne pomysły, ciekawostki rynkowe i podejście do budowy własnej niezależności finansowej. To unikalne analizy tworzone dla własnych potrzeb, które mogą pomóc i Tobie podejmować rozsądne, Własne decyzje inwestycyjne.

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: