Sierpień przyniósł krajowemu rynkowi akcji większą korektę spadkową, dlatego inwestorzy zastanawiają się, czy ten słabszy okres zostanie niebawem zakończony, czy też czeka nas rozbudowana korekta i sporo niższe poziomy cenowe.

Cykl Kitchina na GPW

Od wielu lat na GPW bardzo dobrze sprawdzał się Cykl Kitchina, według którego ważne minima były tworzone mniej więcej co 3,5 roku. Czasami dłuższa była hossa, czasami bessa, ale pełen obrót był zbliżony do 3,5 roku. Obecnie mamy precedens – minima z marca 2020 roku oraz października 2022 roku dzieli zaledwie 2,5 roku i może to być najkrótszy cykl w historii i będzie tak, jeżeli na rynku akcji pojawi się jedynie

korekta.

Cykl Kitchina na Wig20

Jeżeli natomiast pojawi się fala wtórna bessy, to pełen obrót osiągnie jesienią standardową wartość 3,5 roku i znów byłby to bardzo dobry moment do kupna akcji.

Do tej pory najkrótszy cykl wystąpił w latach 1998-2001 – obrót wyniósł 3 lata. Jak widać na wykresie ten krótki cykl został wydłużony falą wtórną. Jeżeli więc indeks Wig20 tworzy minimum znacząco przed czasem wynikającym z cyklu Kitchina, to po pierwszym wzroście istnieje ryzyko wystąpienia fali wtórnej, która wyznacza minimum już zgodnie z cyklem.:

Krótki cykl

Czy zatem czeka nas tylko niewielka korekta i precedens bardzo krótkiego cyklu, czy zagrożenie falą wtórną bessy jest realne?

Zagrożenie dla rynków akcyjnych

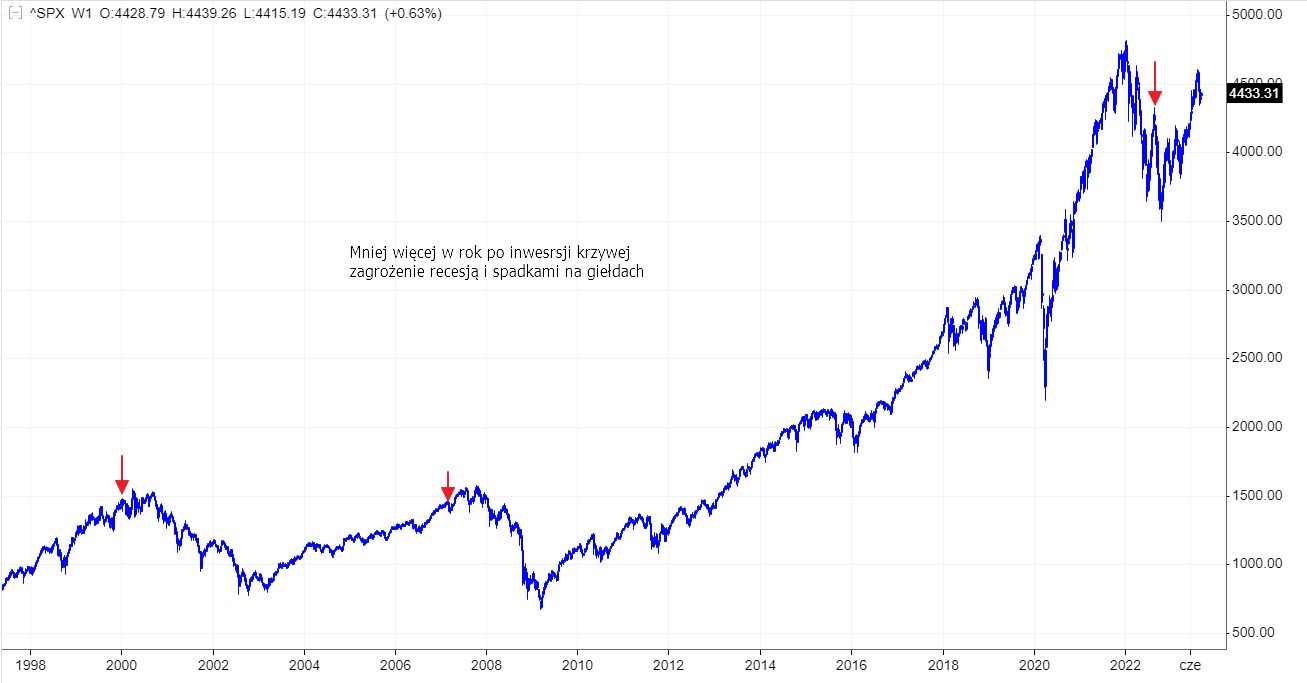

Warto w tym miejscu wspomnieć o pewnym zagrożeniu, które już niebawem może wpływać na trend indeksów w USA – te zagrożenie to inwersja krzywej rentowności w USA.

Odwrócona krzywa rentowności występuje, gdy rentowność obligacji skarbowych o krótszym terminie wykupu wzrasta powyżej rentowności obligacji długoterminowych. Taka sytuacja nie jest standardowa i co ciekawe uważa się, iż odwrócona krzywa rentowności zapowiada recesję. A czy odwrócona krzywa zapowiada spadki na rynku akcji?:

Odwrócona krzywa a spadki na rynku akcji

Inwersja krzywej rentowności amerykańskich papierów skarbowych skutecznie ostrzegała przed recesją w 1990, 2001 oraz 2008 roku. Jest to więc poważny sygnał, którego nie należy lekceważyć. Gdy w przeszłości pojawia się inwersja, to konsekwencją była większa lub mniejsza bessa na rynku akcji.

Na wykresie widać skraje przypadki z roku 2000 oraz 2007 – jak widać mniej więcej po roku od inwersji indeksy amerykańskie zareagowały silnym spadkiem.

Nie zawsze jednak inwersja przekładała się na silną bessę. W roku 1989 również nastąpiła inwersja krzywej, indeks S&P500 zareagował spadkiem rok później. Bessa była formą płaską, w której fala C kończyła strukturę.

Indeks S&P500

Obecnie mija rok od początku trwałej inwersji krzywej dochodowości, dlatego jesienią prawdopodobna jest fala C bessy. Być może fala ta będzie podobna do spadku który wystąpił w 1990 roku.

Analiza techniczna również ostrzega przed możliwym spadkiem w USA. Wykres indeksu Russell2000 który skupia mniejsze spółki z USA, układa się w trójkąt. Trójkąt jest formacją korekcyjną, z której często następuje wyłamanie dołem:

Indeks Russell2000

Polityka banków centralnych

również negatywnie wpływa na zachowanie gospodarki oraz indeksów akcyjnych. Wysokie stopy procentowe już powinny mieć negatywne przełożenie.

Fala wzrostowa trwająca na rynku akcji od października 2022 roku była wzmacniana przez tzw. chiński impuls kredytowy, który mierzy wielkość akcji kredytowej względem PKB. Przepływy kapitału w Chinach mniej więcej po roku przekładają się na trend GPW, w końcu wciąż jesteśmy zaliczani do rynków wschodzących.

Ten pozytywny czynnik już zanika a impuls kredytowy od roku jest w trendzie spadkowym.

Chiński impuls kredytowy

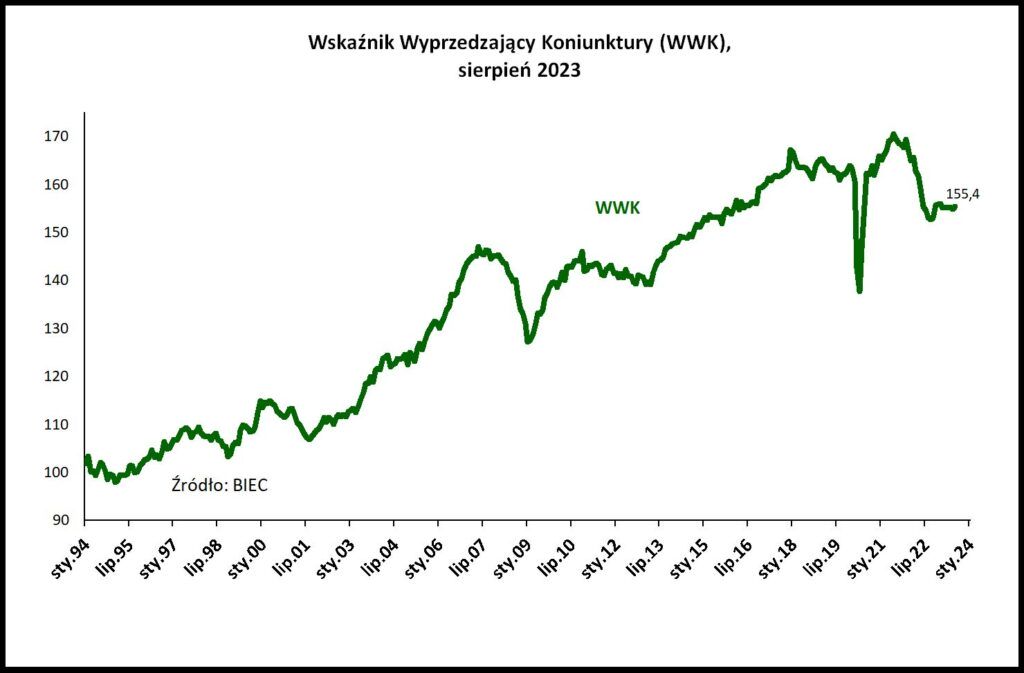

Polski rynek akcji, indeks BIEC

Jeżeli chodzi o polski rynek, to warto zwrócić uwagę na Wskaźnik Wyprzedzający Koniunktury instytutu BIEC, informujący z wyprzedzeniem o przyszłych tendencjach w gospodarce. Wykres wskaźnika przypomina wieloletni wykres indeksu Wig:

Indeks BIEC

Po odbiciu z jesieni 2022 wskaźnik w ostatnich miesiącach zanotował korektę. Według autorów raportu -“Potwierdza to tezę o utknięciu gospodarki w okolicach bardzo niskiego tempa wzrostu. O ile odbicie wskaźnika jesienią 2022 roku pomogło indeksom giełdowych, o tyle obecne osuwanie się wskaźnika raczej zapowiada dalszą postępującą korektę. Kolejne odczyty wskaźnika BIEC pokażą, jak głęboka może być korekta na polskim rynku akcji.

Korekta Wig20, czy fala wtórna bessy?

Korekta rynku akcji jest więc bardzo prawdopodobna. Istnieje również ryzyko, iż przekształci się ona w falę wtórną, która zakończy 3 i pół roczny cykl na GPW. W USA powinna zostać dokończona fala C bessy, na której można np. nabyć fundusz AB SICAV I – American Growth.

Analiza w formie video:

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: