Czy mając do dyspozycji 100 zł, warto je przeznaczyć na inwestowanie? Zastanówmy się nad kilkoma kwestiami.

Od razu odpowiem, że warto inwestować. Napisałem o 100 zł, bo często jest to minimalna kwota, za którą można nabyć jednostki uczestnictwa. A dlaczego warto?

Budowa prawidłowych nawyków

Ok. 10 lat temu rozmawiałem z pewną 20 latką z mojej rodziny, która miała akurat jakieś środki do dyspozycji i zastanawiała się, co z nimi zrobić. Myślała bardziej o wydawaniu ich, aniżeli pomnażaniu. Powiedziałem jej, że jeżeli nie musi ich wydawać, niech sobie je zainwestuje tak, jak to może w bardzo prosty sposób robić większość ludzi, np. w obligacje skarbowe. Będzie dostawała odsetki, z czasem będzie pomnażała kapitał. Jeżeli środki będzie potrzebowała, to może je w każdej chwili odzyskać. Nie powiem, jaka była jej decyzja. Powiem za to, że po tych 10 latach nadal posiada nawyk wydawania środków na niepotrzebne rzeczy. Nie ma za to nawyku budowania strony kapitałowej, która stanowiłaby dla niej bufor bezpieczeństwa.

Mogła coś z tym robić, tym bardziej, że była w świetnym położeniu wyjściowym. Dzisiaj mało kto mówi dzieciom, że powinny coś odkładać. Nie mówi się o tym, że środki powinny inwestować. Nie uczy się tego, ale też ani ludzie bardzo często nie inwestują, a sami nauczyciele nie mają o tym (niestety) zwykle bladego pojęcia.

Tym czasem inwestowanie powinno być nawykiem. Chlebem powszednim, jedzonym po to, aby żyć. Inwestować powinno się dlatego, bo pieniądz lubi być pomnażany. Żyjemy w najlepszym okresie kapitalizmu. Dzisiaj w Polsce otwierają się możliwości inwestowania właściwie w każdym zakątku świata. Saxo Bank w ostatnim czasie ogłosił tak znaczące ścięcie prowizji, że zakup właściwie dowolnych aktywów na świecie otworzył się dla każdego. W ślad za nimi będą musiały pójść inne instytucje bankowe i biura maklerskie. To nieuniknione.

Warren Buffet, który inwestował od okresu bycia nastolatkiem, na obecnym etapie życia doszedł do setek miliardów dolarów. Zajęło mu to jakieś 80 lat. Przez ten czas cały czas inwestował. Takich Warrenów Buffetów jest na świecie całkiem sporo. Dorabiają się oni od dziesiątek lat. Jeżeli Ty, jako Polak, nie będziesz tego robił, nawet przeznaczając na to 100 zł miesięcznie albo kwartalnie (chociaż to bardzo niewielkie kwoty), zostaniesz przez nich kapitałowo zjedzony. Bo ten, co inwestuje, za 20 lat będzie miał milion na kupno nieruchomości. Ten, który nie inwestuje, będzie się zastanawiał, czy stać będzie go na najem nieruchomości.

Z tego powodu mówię to z całą odpowiedzialnością. Lepsze jest inwestowanie jakichkolwiek kwot, niż nie inwestowanie w ogóle.

Budowanie własnych stóp zwrotu

Na koniec ubiegłego roku stworzyliśmy portfel dla rynku amerykańskiego, który cechuje się niezwykłą stabilnością budowy kapitalizmu od przeszło 100 lat. Starałem się to pokazać w artykule o możliwościach inwestycyjnych, w zależności od skali złożoności. W dolnej części artykułu pokazałem wykres, ile zyskiwał, a ile procentowo tracił SP500 na przestrzeni tak długiego czasu.

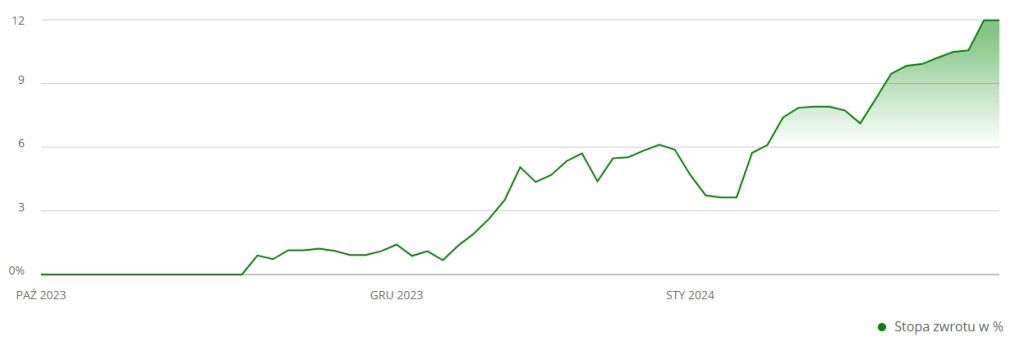

Nie wiem, jak Wy, jako nasi Czytelnicy macie, ale ja po prostu uwielbiam, jeżeli wyniki nam przyrastają. To fundusz, który nabyliśmy 17 listopada 2023. Na dzień 29 stycznia 2024, stopa zwrotu wyniosła 11,97%.

Oznacza to, że każde 100 zł przyniosło na ten moment 11,97 zł zysku. Każde 1000 zł zamieniło się w 1119,69 zł, a każde 10 000 zł w 11 196,90. Jeżeli byłoby to 100 000 zł, to zysk wyniósłby naturalnie ponad 11 196,90 zł.

Piszę o tym dlatego, bo ludzie na rachunkach w Polsce, które są nieoprocentowane, trzymają ponad 700 mld zł. Szczerze – za każdym razem, kiedy o tym myślę, nie mogę w to uwierzyć. Myślę jednak, że jest tak dlatego, ponieważ większość tych oszczędności należy do ludzi, którzy pochodzą z pokolenia, gdzie inwestowanie nie było praktycznie możliwe. Nowe technologie zaś ich przerastają na tyle, że nie chcą się z tym zmierzyć.

Czy brak wiedzy może być przeszkodą?

Przypuszczam, że tak. Wtedy ludzie zataczają kółko, które znamy doskonale. Słyszymy o nim, od kiedy mamy kontakt z ludźmi, którzy sami z siebie piszą nam różne historie. Uzbierało się ich trochę.

Kółko, o którym piszę, wygląda tak, że ktoś nie inwestował nigdy. Pierwszej pomocy szuka zazwyczaj w banku, gdzie doradcy proponują zakup popularnych funduszy. Popularne fundusze, to zazwyczaj te, które w ubiegłych latach zyskiwały na wartości i dzisiaj chwalą się wynikami.

Klient słucha i widzi wyniki, więc decyduje się na zakup. Problem w tym, że aktywa, które zyskały, dla innych inwestorów na rynku przestają być atrakcyjne. Ich ceny spadają, a ten, co dopiero je kupuje, traci. Zniechęca się w ten sposób do inwestowania.

My, jako prowadzący Funduszowe.pl, nie jesteśmy zbyt medialni, z pewnością nie tak medialni, jak np. Cezary Głuch (znany, jako Trader21). Fakt jest taki, że jeżeli ktoś starałby się szukać wiedzy o inwestowaniu, to pewnie trafiłby prędzej czy później na któryś z jego filmów. Powtarza często, że na początek przede wszystkim warto postawić na edukację. Ma rację. Dlatego ze swojej strony polecam czytanie naszych opracowań, bo otrzymacie w nich wiedzę, która Wam pomoże, uchroni od głupot i nakieruje na prawidłową ścieżkę.

Zacznij od zdobycia podstawowych narzędzi

Dzisiaj zdecydowana większość pośredników finansowych nie każe sobie bezpośrednio płacić za posiadanie u nich rachunku. Nie bój się posiadać narzędzi, które pozwolą Ci inwestować na rynkach w sposób prosty i płynny.

- Przyda się rejestr w inPZu (dostęp do wielu funduszy o niskim koszcie, sami korzystamy).

- Jeżeli będziesz chciał inwestować w ETFy, przyda Ci się rachunek maklerski. Otwórz sobie, od razu wszystko za jednym zamachem (rachunek krajowy, zagraniczny).

- Otwórz sobie konto IKE i IKZE, co umożliwi Ci inwestowanie bez podatku. Możesz takie konto otworzyć np. w mBanku (jeżeli chcesz inwestować w fundusze), w bossa.pl (jeżeli wybierzesz formę inwestowania poprzez akcje lub ETFy). Możesz je otworzyć również w inPZU. Zastanów się, jaka forma inwestowania będzie dla Ciebie najlepsza.

- Jeżeli chcesz bezpośrednio inwestować w obligacje (niekoniecznie przez fundusze inwestycyjne), otwórz sobie rejestr na oficjalnej rządowej stronie obligacjeskarbowe.pl.

- Przyda Ci się usługa SFI w mBanku (Supermarket Funduszy Inwestycyjnych). Będziesz potrzebował do tego bezpłatnego konta w mBanku (ekonto). Sama usługa SFI też jest bezpłatna.

Jeżeli będziesz miał już narzędzia, będziesz mógł bardzo swobodnie poruszać się po całym zglobalizowanym świecie, mogąc inwestować zarówno w Polsce, w Stanach Zjednoczonych, a także jak będziesz mieć ochotę, to również w Chinach albo Indiach. Japonia też jest dostępna.

Mając podstawowe narzędzia, możesz zacząć swoje inwestycje, poczynając od tych całkowicie pewnych, a niewymagających jakiejkolwiek wiedzy (mowa o obligacjach). Na resztę, jeżeli polubisz proces inwestowania i zarabiania pieniędzy, przyjdzie z pewnością czas.

Autor Paweł Pagacz

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: