W funduszowe.pl stosujemy kilka sposobów, które na przestrzeni lat okazały się skuteczne. Postaram się przedstawić je w jak najbardziej przystępny sposób. Warto wiedzieć, kiedy najlepiej sprzedać fundusz inwestycyjny.

Wolumen

Istnieje coś takiego, jak nagromadzenie podaży w arkuszu zleceń poszczególnych akcji. Istnieje również coś takiego, jak zanikający popyt. Jeżeli zanikający (malejący) popyt napotka w arkuszu zleceń nagromadzenie podaży, to te dwie siły nie są się w stanie zrównoważyć. Skutkiem takiego zdarzenia jest zwykle spadek cen. Ostatnio coś takiego zaobserwowaliśmy na akcjach spółki nVidia. To był też ten czas, kiedy autentycznie chwaliliśmy zarządzających funduszem inPZU Sektora Informatycznego, którzy zdecydowali się redukować ilość posiadanych akcji tej spółki.

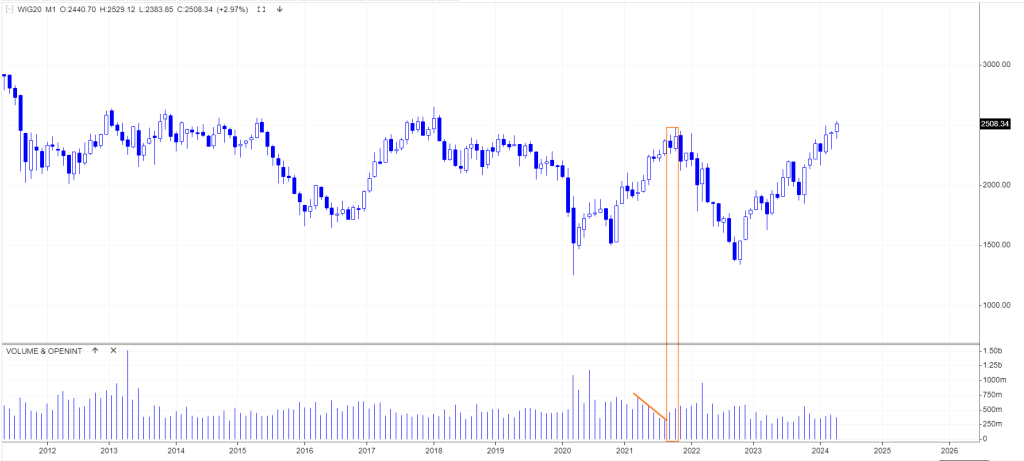

Sygnał taki wykorzystywaliśmy wielokrotnie do redukowania posiadanych funduszy akcji dużych spółek. Zanikający popyt oraz nagromadzenie podaży można również obserwować na głównych indeksach giełdowych. Poniżej przykład wykorzystania sygnału wolumenowego na WIG20.

Analiza wolumenowa jest czymś, z czym trudno jest się kłócić. Popyt albo jest (wolumen przyrasta) albo go nie ma (wolumen maleje). Jeżeli nie ma popytu, ceny powinny spaść. Jeżeli zaś tak, to trudno w takim przypadku trzymać fundusze akcji danego sektora.

Bardzo często spotykamy się ze zjawiskiem, w którym tzw. Smart Money przestają kupować akcje (wolumen maleje), sprzedając je jednocześnie. Nie zawsze wiemy, co dzieje się na rynku, ale wiemy, że coś się święci.

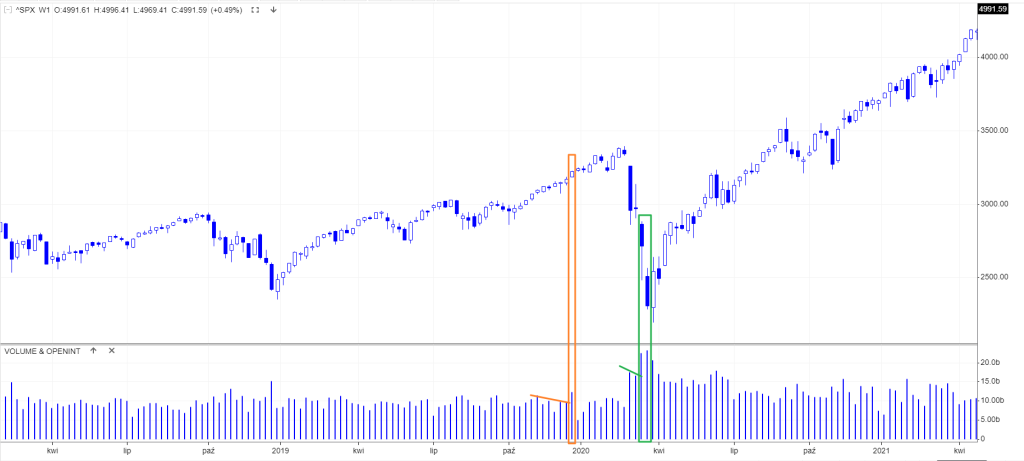

Taki sygnał wysłali inwestorzy na SP500 przed krachem w 2007 roku (kolor pomarańczowy):

Taki sygnał również pojawił się przed wybuchem Covid19 – zauważmy, że jeszcze przed 2020 rokiem inwestorzy asekuracyjnie zmniejszali popyt na akcje, a kiedy w Chinach zaczynało się robić gorąco, uciekli z akcji. Indeks rósł jeszcze przez kilka tygodni, po czym się dosłownie zawalił.

W trakcie spadku pojawił się podobny sygnał, tylko że wskazujący na akumulację (kolor zielony). Akumulacja była rekordowa (wystarczy zobaczyć skalę wolumenu). A skoro akumulacja była rekordowa, to i wzrost był po tym rekordowy.

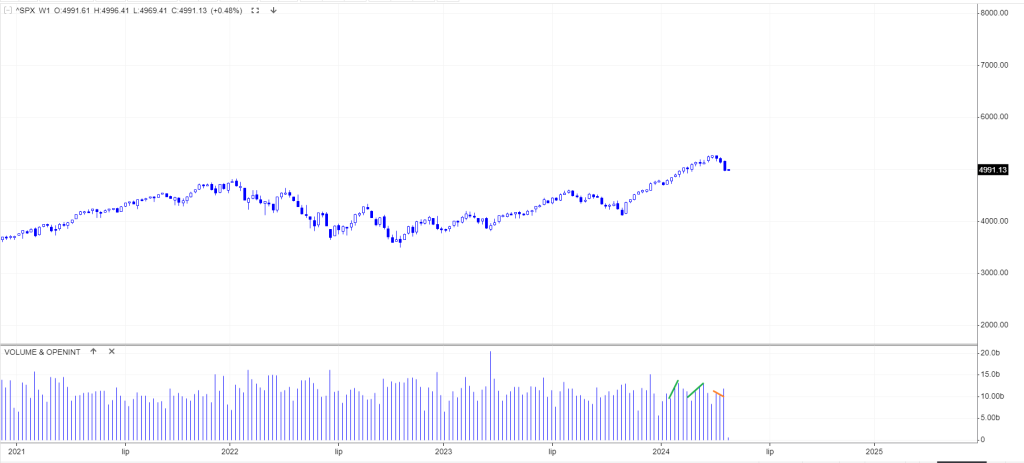

Obecnie na SP500 widzimy wzrost na przyrastających wolumenach (kolor zielony). Spadek (oznaczyłem kolorem pomarańczowym) odbywa się na wolumenie malejącym, co wskazuje na korekcyjny charakter ruchu (po skorygowaniu się, ceny akcji pójdą w górę).

Spowolnienie gospodarcze (ogólne) lub problemy państw

Obecnie nie martwimy się o spowolnienie gospodarcze. To było domeną rynków przez ostatni czas (wysoki poziom inflacji, wysoki poziom stóp procentowych). Obecnie zastanawiamy się, kiedy chociażby FED zacznie obniżać stopy procentowe, czyniąc pieniądz tańszym i bardziej dostępnym dla inwestorów.

To z pewnością sprawi, iż ożywienie gospodarcze przyśpieszy. Problemem zawsze są zmienne, o których nie mamy pojęcia. Np. wywiad amerykański może wiedzieć, że Rosja zaatakuje niebawem Ukrainę. Państwa sprzymierzone Stanom Zjednoczonym były o tym informowane za wczas i my również tego dowiedzieliśmy się. Ale są z pewnością rzeczy, których nie wiemy, a które mogą mieć wpływ na poszczególne państwa, poszczególne gospodarki czy nawet na poszczególne gałęzie przemysłu (np. jaki wpływ na kopalnie węgla będzie miał skok podatków od CO2 o 100%?).

Skoro pewnych zmiennych możemy nie znać, to warto zawsze obserwować wolumen. Mam pełne przekonanie, że duże firmy inwestycyjne korzystają z wywiadowni. Mają też dostęp do nieformalnych wiadomości, które (chociaż to nielegalne) wykorzystują w swojej działalności. Takie zachowanie widać na wolumenie, co starałem się wykazać w akapicie powyżej, dotyczącym analizy wolumenowej.

Spadek wyników spółek, w które fundusz inwestuje na podstawie prognoz analityków

Fundusze inwestycyjne coraz częściej publikują portfolio spółek, w które inwestują. Mając dostęp do odpowiednich narzędzi, w tym prognoz analityków, możemy zobaczyć prognozy dla akcji na kolejne lata. Najczęściej dwa. Mam tutaj dobrą wiadomość dla tych, którzy inwestują w fundusze inwestycyjne. Wielu zarządzających nie jest już uwięzionych na GPW i mają swobodę inwestowania również poza granicami naszego kraju. To daje im swobodę wykorzystania wiedzy i wyboru coraz lepszych spółek. Z tego powodu spodziewamy się, że fundusze inwestycyjne będą osiągać coraz lepsze wyniki, właśnie dzięki lepszej możliwości doboru inwestycji.

Na razie sytuacja gospodarcza na rynkach jest całkiem dobra, przynajmniej w segmencie spółek, które zazwyczaj wykorzystują zarządzający. Trzeba sobie jednak zdać sprawę z tego, że firmy, to żywe organizmy, na które mają wpływ zjawiska gospodarcze. Jeżeli doszłoby do sytuacji, w której wyniki spółek będą się kurczyć, fundusze akcji, które w nie inwestują, będą tracić na wartości. Tak działa rynek.

Przykład takiego zagrożenia, to chociażby potencjalna wojna na linii Chiny-USA. PKB Chin goni PKB Stanów Zjednoczonych i w pewnym momencie dojdzie do starcia dwóch samców walczących o dominację. Nawet nie chcę myśleć, jak wielkie problemy może to stworzyć dla świata. Po pierwsze dlatego, że pewnie z połowa świata zależy od produkcji produktów w Chinach (a Chiny nastawiają się coraz bardziej na wewnętrzną konsumpcję, w przeciwieństwie do świata). Po drugie dlatego, że od komponentów sprowadzanych z Chin zależy produkcja drugiej połowy świata. Jeżeli mi nie wierzycie, to przypomnijcie sobie, jak szybko zaczęło na świecie brakować różnych rzeczy, kiedy wybuchła pandemia.

Zmienne, których nie znamy

Na rynku zawsze istnieje czynnik ryzyka, który jest absolutnie nieprzewidywalny i który w przypadku spełnienia, będzie miał silny wpływ na inwestycje. Wyobraźmy sobie całkowicie hipotetyczną sytuację, w której rakieta rosyjska uderza w centrum któregoś z polskich miast. A kiedy rząd próbuje tłumaczyć, że to z pewnością przez przypadek, to uderza druga rakieta. Jestem pewny, że już po pierwszej rakiecie giełdy zaliczyłyby nurka. Po drugiej zanurkowałaby również giełda w Stanach Zjednoczonych, jako głównego gwaranta integralności państw NATO.

Faktem jest, że najlepiej inwestuje się w czasie spokoju światowego, w którym gospodarki rozkwitają. Taki czas jest jednak w historii ludzkości bardziej zrządzeniem sił szczęśliwego przypadku, aniżeli regułą.

Wykorzystaj swój kupon rabatowy i dołącz lub przedłuż uczestnictwo w Funduszowe.pl

Wejdź do naszego sklepu, wybierz swój dostęp i wykorzystaj kupon: sukces10

Wartość abonamentu spadnie o 10%. Oferta jest ważna do 25 kwietnia (czwartek), do godziny 20:00.

Autor Paweł Pagacz

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: