ostatnich miesiącach coraz gorzej pisze się o rynku chińskim. Rozczarowanie najnowszymi danymi makroekonomicznymi, rosnące bezrobocie wśród młodych, słabnący rynek nieruchomości czy wreszcie deflacja, zaczynają ciążyć globalnym indeksom. Czy jest aż tak źle i indeksy chińskie są przed upadkiem, czy może kontrariańsko – złe opinie są dobrym momentem do kupna? Fundusze chińskie – to upadek czy okazja inwestycyjna?

Chiny – szanse na zagrożenia

Zbieg złych danych z Chin w ostatnich dniach spotkał się z nieoczekiwaną reakcją Ludowego Banku Chin (PBoC), który obniżył koszt kredytu ścinając stopy procentowe. Zakomunikował przy tym w oficjalnym przekazie, że „fundamenty ożywienia gospodarczego nadal wymagają wzmocnienia”. Złe dane gospodarcze mogą być już zdyskontowane przez rynek, natomiast obniżki stóp procentowych mogą przyczynić się do ożywienia.

Chiński impuls kredytowy

Decyzje Banku Chin mogą przyczynić się do ponownego wzrostu chińskiego impuls kredytowego. W ostatnim odczycie pojawił się wzrost:

Rynek chiński, a także pozostałe rynku Emerging Markets (zobacz: inwestowanie w fundusze rynków wschodzących) są skorelowane z impulsem. Jak to działa?

Chiński impuls kredytowy to polityka gospodarcza Chin polegająca na zwiększaniu podaży kredytów w celu stymulacji wzrostu gospodarczego. Jest to jeden z głównych instrumentów polityki monetarnej Chin, który jest wykorzystywany od wielu lat. Istnieje spore przełożenie impulsu na gospodarkę:

- Stymulacja wzrostu gospodarczego.

- Stworzenie nowych miejsc pracy.

- Zwiększenie inwestycji w infrastrukturę.

- Poprawa koniunktury w sektorze prywatnym.

Chiński impuls kredytowy ma również wpływ na globalną gospodarkę. Może on przyczynić się do wzrostu eksportu z Chin, co może prowadzić do wzrostu gospodarczego w innych krajach. Ponadto może on przyczynić się do wzrostu cen surowców, co może mieć pozytywny wpływ na gospodarki krajów eksportujących surowce.

Kluczowe jest to, iż impuls rzeczywiście po kilku miesiącach przekłada się na wyceny akcji na rynkach wschodzących. Jeżeli więc jesteśmy świadkami zmiany, to w niedalekiej przyszłości indeksy Emerging Markets ustanowią dno bessy.

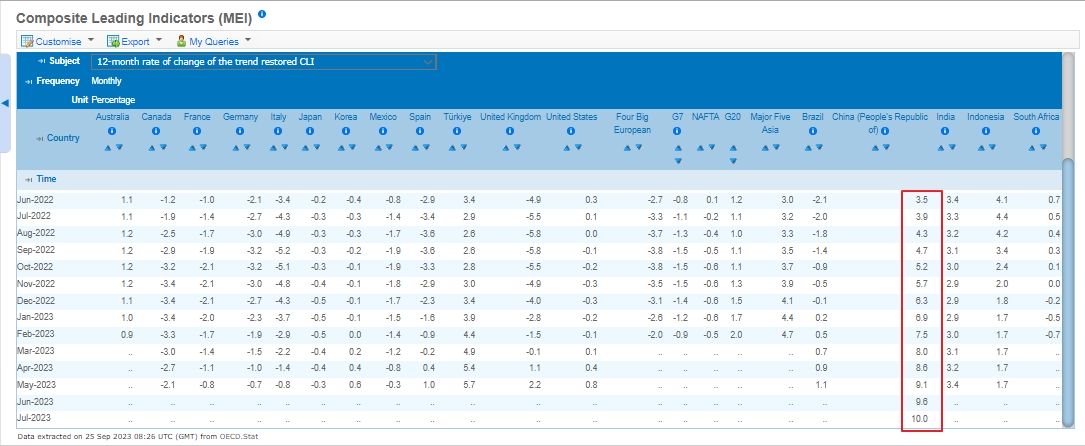

Wskaźnik CLI OECD

Obecne odczyty z chińskiej gospodarki są bardzo słabe, ale wskaźnik wyprzedzający CLI OECD już rośnie.

Wskaźnik CLI OECD, czyli Composite Leading Indicator, jest wskaźnikiem wyprzedzającym, który jest publikowany przez Organizację Współpracy Gospodarczej i Rozwoju (OECD). Składa się z 10 zmiennych, które są podzielone na cztery kategorie:

- Wzrost gospodarczy: zamówienia na dobra trwałe, produkcja przemysłowa, zatrudnienie w przemyśle i sprzedaż detaliczna.

- Czynniki finansowe: stopy procentowe, akcje i kredyty.

- Wzrost zatrudnienia: zatrudnienie w usługach i zatrudnienie w budownictwie.

- Czynniki międzynarodowe: kurs walutowy i ceny surowców.

Wskaźnik CLI OECD jest obliczany jako średnia ważona poszczególnych zmiennych. Wynik wskaźnika jest interpretowany w następujący sposób:

- Wzrost wskaźnika wskazuje na wzrost gospodarczy w przyszłości.

- Spadek wskaźnika wskazuje na spowolnienie lub recesję gospodarczą w przyszłości.

Obecnie odczyt dla Chin pokazuje już wzrost.

Jak to interpretować? Wydaje się, że najgorsze chińska gospodarka ma już za sobą, a polityka banku Chin dodatkowo pobudzi ożywienie gospodarcze. W czasie dna bessy pojawiają się zwykle bardzo negatywne informacje. Dzisiejsza sesja giełdowa w Chinach była trudna dla chińskich deweloperów. Coraz głośniej mówi się o bankructwie największego dewelopera Evergrande, którego kurs spadł dzisiaj ponad 20%. Zaś indeks dla branży deweloperskiej obliczany przez Bloomberg, spadł ponad 5% i był to największy jednodniowy spadek od grudnia 2022. Być może w perspektywie kwartału będziemy świadkami formowania się dołka.

Shanghai Composite Index – China

Zbliża się do strefy, w której jest historycznie tanio:

Sam rynek chiński ma jednak minusy, a inwestowanie w fundusze chińskie wiąże się z pewnymi ograniczeniami. Jednym z nich jest ograniczony dostęp do informacji. Rynek finansowy w Chinach jest mniej transparentny niż w innych częściach świata. Może to utrudniać inwestorom ocenę ryzyka i zwrotów z inwestycji.

Innym ograniczeniem jest ryzyko polityczne. Chiński rząd ma duży wpływ na gospodarkę i rynek finansowy. Zmiany w polityce mogą mieć znaczący wpływ na wartość aktywów, w które inwestują fundusze chińskie.

Na ryzyko inwestycji w Chinach wpływa konflikt i rywalizacja z USA. Ryzykiem są sankcje lub zakazy (np. inwestycji funduszy amerykańskich w Chinach, o czym już się słyszy).

Chiny to główny rynek Emerging Markets, dlatego być może lepszym pomysłem jest inwestycja w zbiorczy indeks rynków wschodzących, np. fundusz Goldman Sachs dywidendowy rynków wschodzących. Fundusz rynków wschodzących może być ciekawym pomysłem na dywersyfikację portfela. Rynki wschodzące to też np. Indie (opis czy warto inwestować w Indie).

Poświeć 3 minuty na poniższy materiał video, a dowiesz się kiedy inwestować w rynki wschodzące:

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: