Od początku sierpnia fundusze akcyjne znajdują się w korekcie. Czy będzie to kontrolowana korekta, czy może grozi nam wznowienie bessy na rynku akcyjnym? Przyjrzyjmy się kilku zmiennym, które w dużym stopniu korelują z indeksem Wig20.

Jak duży spadek funduszy akcyjnych?

Z indeksem Wig20 koreluje rynek walutowy. Korelacja między indeksem WIG20 a dolarem jest umiarkowana, ale ujemna. Oznacza to, że w długim terminie oba aktywa często poruszają się w przeciwnych kierunkach. Istnieje kilka czynników, które mogą wyjaśniać tę korelację.

Ujemna korelacja dolara oraz Wig20

Dolar jest często postrzegany jako waluta bezpieczna. W przypadku spadku indeksu WIG20 inwestorzy mogą przenosić swoje inwestycje do bezpieczniejszych aktywów, takich jak dolar.

Dolar jest często wykorzystywany do rozliczania transakcji na rynkach międzynarodowych. W przypadku osłabienia dolara polskie spółki eksportowe mogą generować wyższe zyski, co może prowadzić do wzrostu indeksu WIG20.

Słaby dolar powoduje, iż globalny kapitał zarabia podwójnie na naszym rynku (zarabia na wzroście Wig20 oraz na odkupieniu tańszego dolara).

Po ostatniej obniżce stóp procentowych złoty bardzo mocno stracił na wartości i ten negatywny sentyment może się jeszcze utrzymać. Jeżeli brać pod uwagę tylko obniżkę stóp, to potencjał wzrostu dolara wynosi ok. 4,50 (silny opór). Jeżeli jednak uwzględnić ewentualną recesję w USA (dolar wtedy rośnie), to indeks złotego może zejść na nowe minima bessy:

Indeks złotego

Przy „miękkim lądowaniu” gospodarki w USA potencjał wzrostu dolara do złotówki wynosi ok. 4,50. W tej wersji rynek akcji wykona kontrolowaną korektę i już okolice października będą odpowiednie do kupna akcji.

Czy zatem będzie recesja w USA?

Kluczowa zmienna to ewentualna recesja w USA w 2024 roku. Czy ona wystąpi? Obecne dane gospodarcze pokazują, że nie. Ale istnieje coś takiego jak odwrócona krzywa rentowności.

Odwrócona krzywa rentowności to sytuacja, w której rentowność obligacji o krótszym terminie zapadalności jest wyższa niż rentowność obligacji o dłuższym terminie zapadalności. Jest to sytuacja nietypowa, ponieważ zazwyczaj rentowność obligacji rośnie wraz z czasem zapadalności, co wynika z premii za ryzyko. Odwrócona krzywa rentowności jest często postrzegana jako sygnał ostrzegawczy przed recesją. W przeszłości po takim sygnale indeksy w USA traciły na wartości (te mniejsze wartości to 20% spadek w 1990 roku). Uważam więc, że jesień w USA będzie zagrożona 20% spadkiem a jeżeli taki spadek nie nastąpi, to ryzyko inwestowania w fundusze akcyjne zmniejszy się.

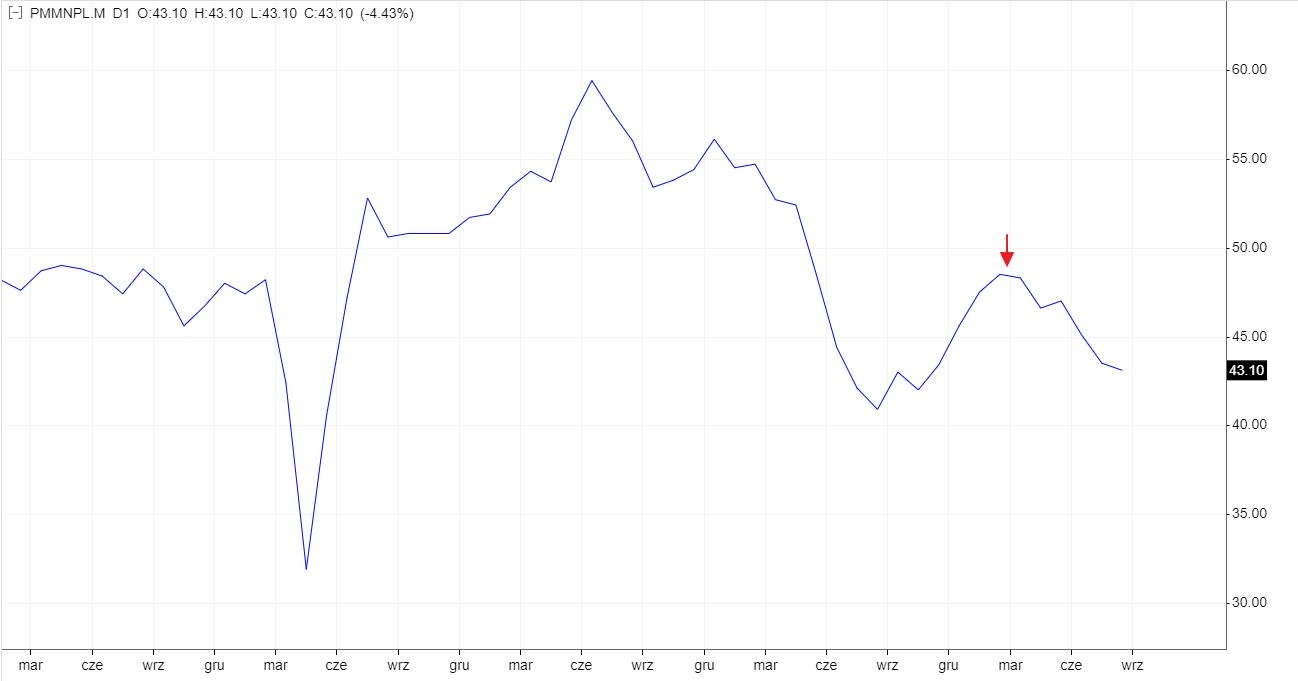

Indeksy PMI

Indeksy akcyjne dyskontowały poprawiające się odczyty PMI. Od marca 2023 indeksy PMI dla polski znów schodzi w dół:

Obecnie indeks PMI wskazuje na możliwą 50% korektę na indeksie Wig20. Kolejne odczyty będą bardzo ważne.

Chiński impuls kredytowy

FED oraz EBC podnoszą stopy procentowe, dlatego z ich strony nie mamy pozytywnego wpływu na gospodarkę oraz indeksy akcyjne. Końcem 2022 roku pozytywnie wpływał na nasz rynek chiński impuls kredytowy.

Chiński impuls kredytowy to wskaźnik, który mierzy wzrost kredytów udzielanych przez chińskie banki w stosunku do PKB. Jest to ważny wskaźnik, ponieważ kredyty są istotnym źródłem finansowania dla chińskiej gospodarki. Wskaźnik obliczany jest jako stosunek zmiany sumy kredytów udzielonych przez chińskie banki w ciągu roku do PKB w tym samym roku.

Chiński impuls kredytowy ma również wpływ na rynki finansowe. Wzrost kredytów może być postrzegany jako sygnał ożywienia gospodarczego, co może prowadzić do wzrostu cen akcji i innych aktywów.

Spadek kredytów może być postrzegany jako sygnał spowolnienia gospodarczego, co może prowadzić do spadku cen akcji i innych aktywów.

Jak wygląda impuls obecnie?

Wzrost Wig20 trwający do jesieni 2022 był skorelowany ze wzrostem impulsu. Obecnie jesteśmy jednak pod działaniem spadku wskaźnika. Obserwując ostatnie odczyty wskaźnika można spodziewać się, iż Wig20 wykona korektę do poziomu 1700 pkt.

Podsumowanie

O ile więc kluczowe zmienne (waluty, PMI, impulsy banków centralnych) wskazują na mocną korektę Wig20 (cel 1700 pkt?), o tyle pewną niewiadomą jest możliwa recesja w USA. Jeżeli odwrócona krzywa rentowności znów prawidłowo sygnalizuje recesję, to w perspektywie kolejnych miesięcy może się zdarzyć spadek indeksów amerykańskich rzędu 20%. Ten ostatni czynnik wydaje się głównym zagrożeniem dla kontrolowanej korekty, która w razie recesji w USA może przerodzić się w falę wtórną bessy.

Obserwujemy zarówno rynek akcji, gdzie oczekujemy na sygnał kupna (wszelkie sygnały są wysyłane e-mail oraz sms abonentom Funduszowe.pl) oraz rynek obligacji, który wysyła pierwsze niepokojące sygnały.

Treści Premium (analizy Premium oraz Portfele Funduszowe.pl) są tylko dla naszych Abonentów. Chcesz dostęp?

Czuj się całkowicie bezpiecznie. W ciągu 30 dni możesz zrezygnować i odzyskać cały abonament.

Zaloguj się lub wykup abonament: